|

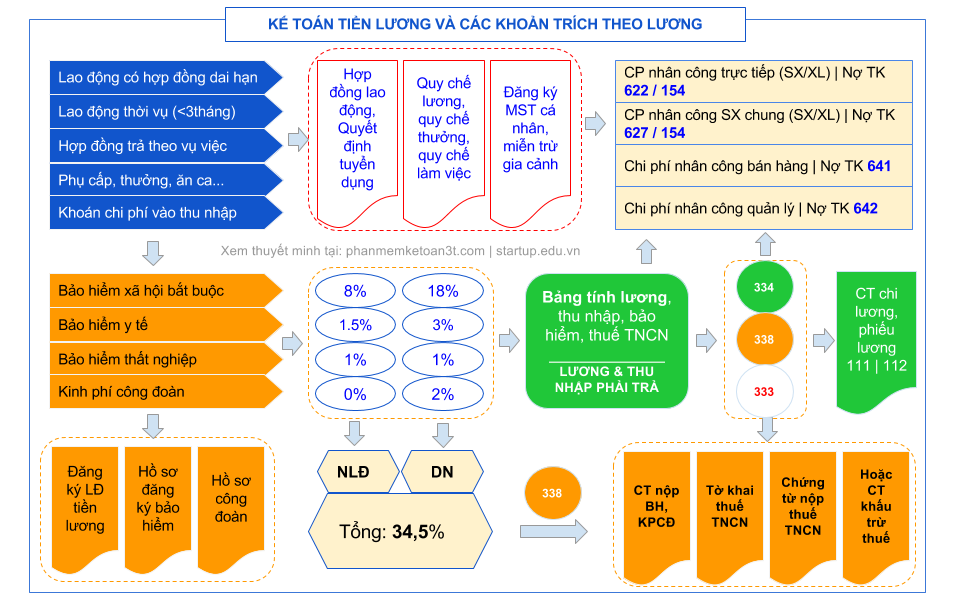

Chi phí lương và các khoản trích / tính theo lương ứng với người lao động trong doanh nghiệp là khoản mục chi phí lớn, phát sinh ở nhiều dạng thức khác nhau và bị ràng buộc với nhiều pháp luật chuyên ngành cùng một lúc như: Luật lao động, Bảo hiểm bắt buộc, Thuế TNCN, Thuế TNDN và các quy định chi tiết khác. Để ghi nhận chi phí nhân công và các khoản như công tác phí, lưu trú, xăng xe, điện thoại, doanh nghiệp cần có các quy chế phù hợp để làm căn cứ tính toán, ghi nhận nghiệp vụ và giải trình chi phí hợp lý. 10 điều ghi nhớ khi thực hiện tính chi phí nhân công

Quy chế lao động tiền lương trong doanh nghiệp

Kết cấu của một bản quy chế lương (khuyễn nghị)Phần 1: Các quy định chung Phần này doanh nghiệp đưa ra các quy định chung về cơ chế làm việc, chấm công, tiêu chuẩn lao động và định nghĩa các chỉ tiêu như: lương cơ bản là gì? khi nào được xác định là vi phạm quy chế? các khoản thưởng là những khoản nào? Điều kiện nhân sự như thế nào để được chính thức tuyển dụng và ký hợp đồng?... Phần 2: Hệ thống tính và chi trả thu nhập Lập thành một bảng, liệt kê tất cả các chỉ tiêu liên quan đến quyền lợi và trách nhiệm kinh tế của người lao động trong doanh nghiệp, nêu rõ cách tính, chỉ rõ điều kiện được thụ hưởng. Ví dụ: định nghĩa rõ: thu nhập tính bảo hiểm là gì? tính thế nào? Thu nhập ngoài giờ là như thế nào? tính ra sao? mức phụ trội chi trả khi làm ngoài giờ là bao nhiêu % so với thu nhập làm thông thường? Thưởng theo trách nhiệm là gì? Tính thế nào? Ai được hưởng? Khi nào được hưởng v.v.. Phần 3: Cơ chế kiểm soát lao động tiền lương Phần này doanh nghiệp nên đưa ra các quy định và chế tài xử phạt cho các nội dung như: chấm công thế nào? kiểm soát kết quả công việc qua báo cáo hay phương thức nào? Khi không hoàn thành công việc có bị giảm trừ thu nhập hay không? Khi làm tốt công việc có được thưởng thêm hay không?... Phần 4: Chính sách phúc lợi và chăm lo đời sống công nhân viên Phần này liệt kê các khoản chi trả có tính chất phúc lợi, hỗ trợ người lao động, thời điểm chi trả, phương thức chi trả, điều kiện chi trả. Ví dụ: chi ngày 8/3; chi tết dương lịch; chi tết âm lịch. Có thể nêu rõ chi bằng tiền hay bằng hiện vật hoặc chỉ để chung chung là có thể chi bằng tiền và chi bằng hiện vật. Phần 5: Các quy định nội bộ khác Tất cả các nội dung khác chưa nằm trong 4 phần trên mà doanh nghiệp muốn kiểm soát, quản lý, quy định thêm thì liệt kê vào phần này. Cách tốt nhất là liệt kê dạng bảng kê. Quy chế chi trả công tác phí, lưu trú, các chi phí khoánTừ năm tài chính 2015, các khoản chi công tác phí, lưu trú của người lao động trong doanh nghiệp không còn bị khống chế khi xác định thuế TNDN phải nộp. Tức là doanh nghiệp thực chi bao nhiêu được tính vào chi phí hợp lý bấy nhiêu, miễn là có quy chế quy định chi tiết cho từng loại chi phí phát sinh đó, kể cả các khoản khoán xăng xe, công tác phí. Như vậy, để hóa giải điểm này và ghi nhận tối đa chi phí tính thuế TNDN, doanh nghiệp soạn thảo quy chế theo phương thức:

Ví dụ: Quy định rằng khi người lao động được điều động công tác ngoại tỉnh thì: Chi phí đi lại, lưu trú được thanh toán thực tế theo hóa đơn tài chính Nếu không có hóa đơn thì chi trả theo định mức công ty như sau:

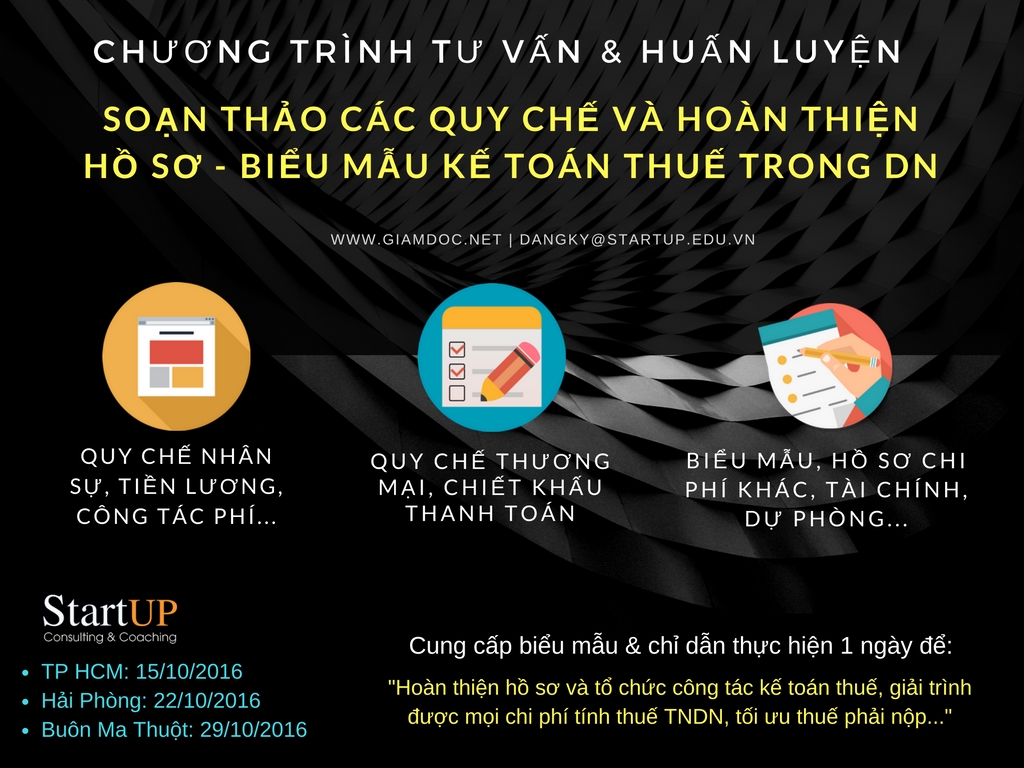

Ngoài quy chế lương, công tác phí, doanh nghiệp cần có quy chế gì nữa?QUY CHẾ NHÂN SỰ TIỀN LƯƠNG; QUY CHẾ THANH TOÁN CÔNG TÁC PHÍ, LƯU TRÚ, CHI PHÍ KHOÁN Tạo ra mẫu quy chế lao động tiền lương, quy chế công tác phí và quy định thanh toán theo đặc thù doanh nghiệp, từ đó hợp thức hóa và tạo cơ sở giải trình vững chắc cho: tiền lương; tiền thưởng; làm thêm giờ; công tác phí; lưu trú; khoán xăng xe; điện thoại … đối với cán bộ nhân viên. Tạo ra cơ sở vận dụng hợp pháp để chi phí nhân công cao nhất, các khoản bảo hiểm thấp nhất, thuế TNCN thấp nhất. Biểu mẫu nội bộ về xử lý các khoản phúc lợi, quà tặng trở thành chi phí hợp lý hợp lệ Biểu mẫu ứng dụng, hạch toán vào chi phí hợp lý khi tính thuế TNDN đối với: các khoản phúc lợi, nghỉ mát, quà tặng và các khoản có tính chất phúc lợi – hỗ trợ người lao động QUY CHẾ THƯƠNG MẠI & CHIẾT KHẤU THANH TOÁN Tạo ra biểu mẫu, quy chế, quy chuẩn, nghiệp vụ hạch toán, xử lý hóa đơn đối và ghi nhận làm chi phí hợp lý đối với các khoản: chiết khấu thương mại, chiết khấu thanh toán, hoa hồng môi giới hợp đồng, giảm giá hàng bán Soạn thảo, xử lý nghiệp vụ với các khoản chi phí khác Tạo ra quy trình, quy chuẩn, biểu mẫu, xử lý hóa đơn, hạch toán vào chi phí hợp lệ đối với các khoản chi phí khác: hàng hóa hư hỏng, hết hạn sử dụng, mất mát, cháy nổ, rủi ro thi công xây lắp / dịch vụ Vận dụng chính sách mới về thuế TNDN từ năm 2016 để hợp thức hóa, hoàn thiện hồ sơ kế toán thuế Lập bộ hồ sơ, phiếu kế toán thuế, hạch toán chi tiết vào chi phí được trừ đối với: chi phí thuê mua không có hóa đơn; chi phí tài chính; điều chỉnh tăng giảm doanh thu và chi phí; trích lập các khoản dự phòng giảm giá hàng tồn kho; trích lập dự phòng phải thu khó đòi; điều chỉnh báo cáo thuế và quyết toán trong một số trường hợp. (Học viên / khách hàng được gửi mật khấu Download qua email) Khóa học kế toán thuế có thể bạn quan tâm |

|

Download miễn phí nhiều tài liệu biểu mẫu phục vụ quản trị điều hành doanh nghiệp từ chiến lược, BSC, hoạch định tài chính kinh doanh, quản trị nhân sự, tài chính kế toán thuế & hàng trăm video bài giảng hay của chuyên gia Vũ Long cập nhật thường xuyên

|

|

Setup công ty & vận hành kinh doanh bài bản✅ Mô hình kinh doanh & hoạch định chiến lược

✅ Tổ chức, vận hành, kiểm soát nội bộ ✅ Hệ thống kinh doanh đồng bộ, bền vững ✅ Hệ thống tài chính bài bản, hiệu quả & tối ưu ✅ Quản trị nhân sự chiến lược, tinh gọn ✅ Lãnh đạo - Quản trị - Quản lý điều hành ✅ Tài chính & Thuế dành cho CEO ✅ Diễn đàn pháp lý kinh doanh ✅ Chuyển đổi số cho SMEs ✅ Khởi nghiệp kinh doanh |

Giamdoc.net |

Liên hệ☎️ Khóa học: 0966 783 881 |

Đào tạo inhouse & tư vấn: 0888 783 881 📧 [email protected] ⏺ Lầu 5, Annex Building, Park Royal Sài Gòn Số 309B-311 Đường Nguyễn Văn Trỗi, Phường 1, Quận Tân Bình, T.p Hồ Chí Minh __________ Đơn vị phân phối độc quyền: Công ty TNHH Startup.edu.vn © Giamdoc.net 2014 -2024 All rights reserved |

RSS Feed

RSS Feed